Gli asset finanziari nel corso del ciclo economico

Come decifrare l’andamento del ciclo economico e il suo effetto sui vari asset?

Questi ultimi anni ci lasciano in eredità una grande difficoltà da parte degli operatori nel comprendere l’andamento del ciclo economico e, ancora di più, nel decifrare l’andamento di mercati azionari e inflazione.

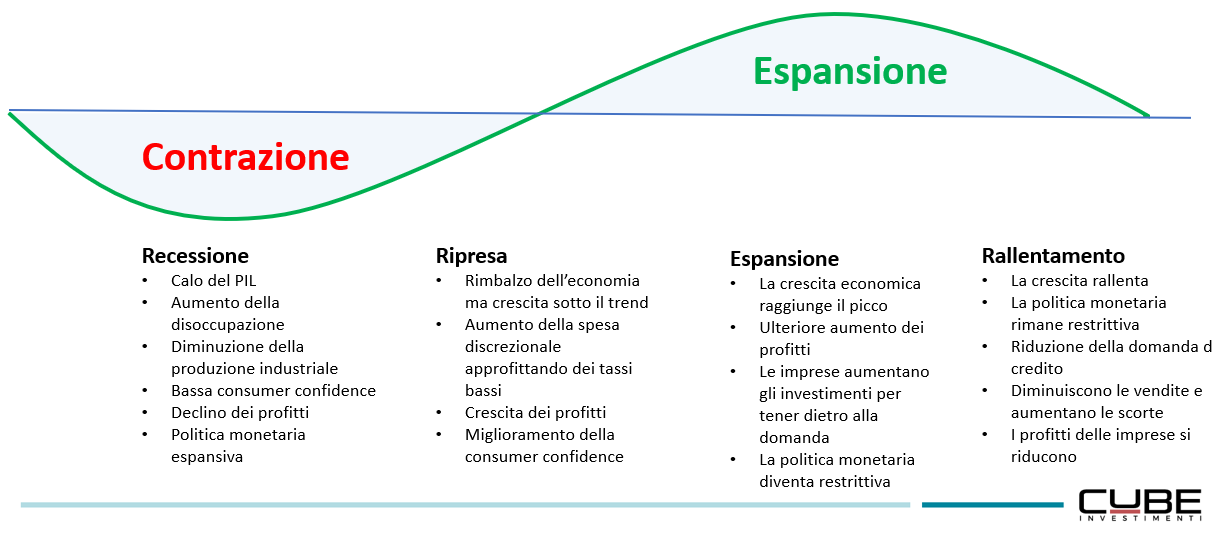

Nella figura sotto sono rappresentate le quattro fasi in cui è generalmente suddiviso un ciclo economico: recessione, ripresa, espansione, rallentamento.

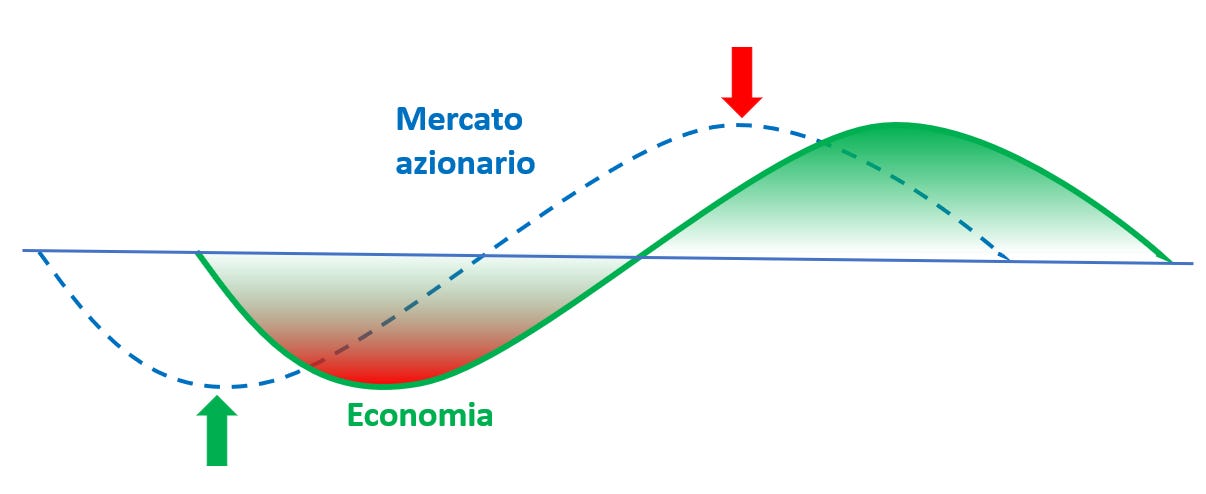

Spesso ci si riferisce al ciclo economico come sinonimo dell’andamento del mercato azionario.

Bisogna sempre ricordare invece che economia e mercati non sono la stessa cosa e che tra i due possono esserci notevoli sfasamenti.

In particolare, in genere il mercato azionario tende ad anticipare di alcuni mesi l’economia. Questo vuol dire che il mercato azionario trova un minimo quando il quadro economico è ancora negativo mentre comincia a scendere quando per l’economia sembra andare tutto bene.

In altre parole, il mercato azionario non aspetta le buone notizie per salire e non aspetta le cattive notizie per scendere. Questo è spesso molto difficile da comprendere per gli investitori.

Quali sono le ragioni che fanno sì che l’andamento del mercato azionario anticipi quello dell’economia?

Ci sono almeno tre ragioni:

1) In primo luogo, in genere la conoscenza collettiva di un gruppo è sempre maggiore anche di quella del più brillante dei suoi componenti. Celebre, a questo riguardo, l’esperimento di Galton sulla saggezza delle folle.

2) In secondo luogo, può trattarsi a volte di una profezia che si autoavvera in cui la discesa o la risalita dei mercati effettivamente aggrava o migliora la condizione dell’economia in un fenomeno che viene a volte definito come reflexivity.

3) In terzo luogo, potrebbe operare il cosiddetto effetto ricchezza che, con la risalita dei mercati, rende le famiglie più ricche e più capaci di spendere sostenendo così la ripresa economica, e viceversa.

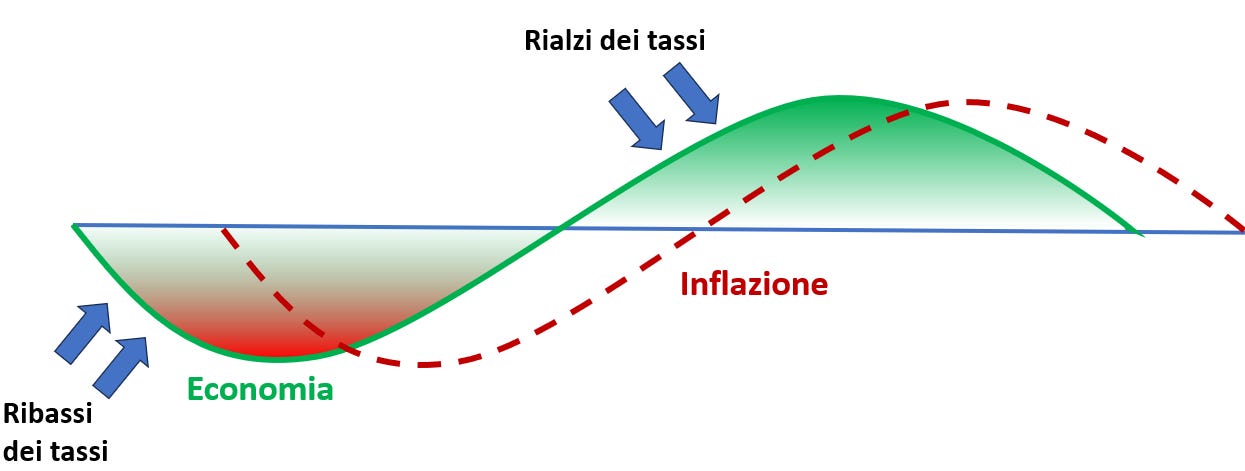

Quella tra mercato azionario ed economia non è però la sola asincronia che si registra. Se i mercati anticipano l’economia, questa anticipa però l’andamento di inflazione e tassi.

L’inizio della ripresa dell’economia non porta infatti immediatamente spinte inflazionistiche e, dal canto suo, la banca centrale vorrà essere certa che l’economia stia effettivamente accelerando prima di rialzare i tassi. Inflazione e tassi cominciano quindi a salire in una fase più matura della ripresa.

Analogamente, inflazione e tassi non cominciano a scendere quando l’economia raggiunge la massima espansione bensì in una fase più avanzata del rallentamento. Anche qui, prima di abbassare i tassi, la banca centrale vorrà avere una certa sicurezza che l’economia stia effettivamente rallentando e che le spinte al rialzo sui prezzi si stiano riducendo.

Queste asincronie hanno un impatto determinante sulla performance dei diversi asset finanziari nel corso del ciclo economico.

Lunedì 26 e Martedì 27 nel nostro corso di Asset Allocation Tattica andremo ad analizzare in profondità proprio come le diverse asset class tendono a performare nelle diverse fasi del ciclo economico e qual è l’effetto di questi sfasamenti tra mercato, economia, inflazione e tassi.

Vedremo quali settori azionari, quali fattori di investimento, quali tipi di obbligazioni, quali materie prime è meglio sovrappesare o sottopesare nelle diverse fasi dell’andamento del ciclo economico e dell’inflazione.

Andremo poi a vedere quali dati economici e quali considerazioni di natura tecnica che attengono all’andamento relativo dei prezzi degli asset possono darci indicazioni sulla fase del ciclo che stiamo effettivamente attraversando.

Chi è impossibilitato a partecipare lunedì e/o martedì potrà comunque ricevere la registrazione. Per informazioni puoi mandare una mail a info@cubeinvestimenti.it